2022-05-07 17:04:27

2022-05-07 17:04:27

今年以来,母基金在全国呈现爆发之势,“城市投行”的概念愈演愈烈。我们将目光聚焦于近年来优惠政策频出的武汉,从其打造的“创投集群”,到横亘在引导基金面前的两大难题,一探武汉应从何处破局。 武汉的相关政策,与部分地区以税收优惠吸引私募基金注册落户的做法,走的是不同路线,例如光谷“创投十条”最大的看点是对股权投资机构“募投管退”全链条的奖励。

2022开年以来的武汉创投市场,分外热闹。

前有光谷创投引导基金总规模扩容至100亿元,后有湖北省整合设立500亿元母基金、太保资本200亿元超级险资母基金落地;这厢武汉市刚刚公布了加快发展股权投资工作方案,那厢光谷就发布“创投十条”、资本落户最高奖励2000万,力度拉满。

究其原因,一方面,过去多年来武汉一直在打造涵盖母基金、产业基金、创投基金、天使基金在内的“创投集群”,资本助推形成了一个个新兴产业集群,效果显著。另一方面,同处中部地区的城市近年来都乘上了创投的东风,合肥因为精准投资了京东方和蔚来汽车而被称为“最强风投城市”,拥有大量新消费IP的长沙俨然是“Z世代”创投的宠儿,郑州近日更是剑指中部创投之都。一场激战,在所难免。

群雄逐鹿之下,最早布局私募股权投资、借助基金等金融工具扶持区域产业发展的武汉,风头一度被其他几个城市盖过。武汉创投,正走在新一轮爆发的路上。

优惠政策频出,政府引导基金井喷

近年来随着经济结构调整,中西部地区正在全面承接东部地区的产业转移。与此同时,各地也在积极出台优惠政策吸引创投机构的进入与落地,助力当地中小企业发展。在这样的背景下,以两湖、川渝为代表的中西部“创投新势力”加速崛起。

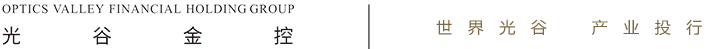

其中,武汉属于“起跑”最早的第一梯队,并且在政策层面给予了大量支持。仅去年以来,就有多项重磅政策与方案发布。

在接连不断的政策扶持下,政府引导基金作为重要的金融工具,也得到了快速发展。尤其今年以来,关于母基金整合、扩容以及产业基金设立的消息接踵而至,也让人看到了武汉在发展创投方面的决心。

3月16日,光谷创投引导基金宣布扩容至100亿元,2022年首期规模20亿元。

短短几天之后,武汉东湖高新区提出设立100亿元激光产业发展基金。

3月底,又一则重磅消息传出:长江产业集团正式整合设立500亿元母基金,由100亿元的长江创投基金以及400亿元的长江产投基金重组扩容而成,成为今年规模最大的母基金。

无独有偶,今年以来各地纷纷推出百亿级母基金,“城市投行”的概念愈演愈烈。在一级市场“资本寒冬”持续蔓延,VC、PE们募资日渐艰辛的当下,国资已经逐步来到了舞台的中央,成为人民币基金募资的主力军。

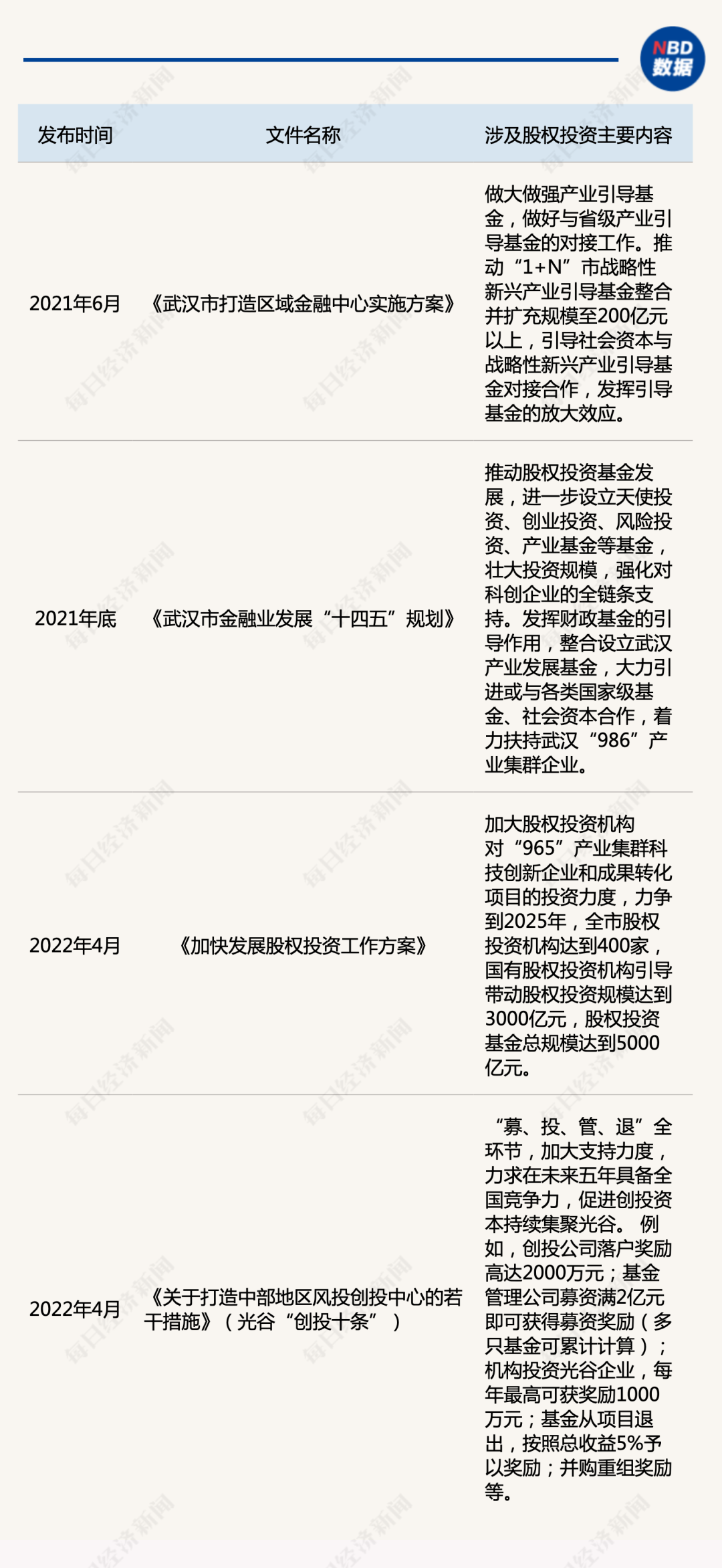

而武汉的政府引导基金之所以行之有效,与其布局早、形成了完整矩阵有很大关系。《每日经济新闻》根据公开资料整理了注册在武汉市、比较有代表性的政府引导基金情况,从中我们可以一窥思路。

举个例子,湖北省级的创业投资引导基金早在2008年就设立并开始运行;刚刚扩容的光谷创投引导基金,其管理办法是在2012年发布的;400亿元的长江产投母基金也是在原长江经济带产业基金基础上更名设立的,后者设立的时间是2015年。从省市、区县政府引导基金的角度来看,布局都非常早。

而省级+地市级+区县级的基金矩阵,有助于在一个更精准的层面上发挥引导基金的作用。这一点在基金类型中也有所体现,产业类引导基金数量最多,可以结合当地优势产业进行投资布局。

根据《2021年武汉市股权投资市场发展白皮书》,截至2020年,武汉区域的引导基金数量达到31只,基金到位规模1047亿元人民币、位列全国第六,排在前五位的分别是北京、深圳、广州、上海和西安。

低返投、高补贴,超千亿引导基金“抢钱”又“抢人”

纵观近几年来各地政府引导基金的最新政策,可以发现降低返投要求、提升补贴标准、增加出资比例是一大趋势,武汉也不例外。

以返投要求为例,一位川渝地区政府引导基金人士通过微信告诉每经记者,过去政府引导基金要求的返投倍数通常在1~3倍,整体来看两倍是最常见的返投倍数,对于返投的认定也相对更为严格。但近两年来,随着部分政府引导基金对返投倍数的要求放宽,两倍以下的返投条款越来越常见。

光谷金控基金业务负责人在4月24日接受每经记者电话采访时表示,根据光谷创投引导基金的最新政策,对单只子基金的出资金额上限提高至1亿元,降低返投要求至1.5倍,同时扩大返投认定范围:“对返投的认定非常灵活,例如子基金的区外投资企业在区内投资和新设企业、申报机构在管的其他基金投资等都可以分情况纳入返投”。

另外一位知名CVC的募资负责人也在4月中旬接受微信采访时告诉记者,其供职机构与多个地方政府都合作落地了子基金,武汉目前的返投要求“确实比我们落基金的时候低了很多”。

再比如,在很多城市和地区都要求的团队落地或关键人锁定等方面,光谷创投引导基金的要求依然比较宽泛:“没有在当地非得设置团队的强制性要求”。

不仅如此,为了留住创投行业的优秀人才,武汉从市级和区县级层面都对创投机构及投资人设立了奖励与补贴。

例如,2021年成立的武汉光谷合伙人投资引导基金明确将人才因素直接与对子基金返投要求和让利政策相挂钩,对子基金投资东湖高新区人才企业和初创期人才企业,分别给予1.2倍和1.5倍返投认定加权。

而刚刚公布的光谷“创投十条”也将对高端人才给予专项奖励,对一般创投人才按年薪6%奖励,对重点产业发展方向的企业设立员工持股平台的,按照员工持股平台总收益的10%给予奖励等。

客观说来,武汉的相关政策,与部分地区以税收优惠吸引私募基金注册落户的做法,走的是不同路线,例如光谷“创投十条”最大的看点是对股权投资机构“募投管退”全链条的奖励。但作为创投行业最受关注的热点,税收的相关政策肯定是一个绕不过去的话题。曾经有知名机构就因为投资的项目快要集中上市退出,“举家”搬到了另一个有税收优惠政策的地区,重要程度可见一斑。

因此,机构和投资人是否买账,还需要时间的检验。

打造“创投集群”,支持产业差异化发展

4月27日,高端LED芯片定制设计和生产商“华引芯”宣布完成B2轮融资,这是该公司继去年12月底之后拿到的又一笔融资;一天之后,高发恶性肿瘤早期无创筛查产品与服务商“艾米森”宣布完成逾亿元C轮融资。

这两家公司都来自光谷,并且早在天使轮就拿到了光谷金控集团参股的子基金投资。与此同时,这两家公司所处的行业又很好地代表了光谷的产业布局偏好。

上述光谷金控基金业务负责人告诉《每日经济新闻》记者,在资金层面,光谷创投引导基金是围绕高新区的产业结构在做布局:“例如光电子信息、生物医药都是高新区的主要产业方向,所以基金的配比会稍高一些,也会成立一些种子基金来投资;其他方向例如新能源、互联网等领域,也会有一些布局,但比重相对而言就低一些。”

打造不同形态的基金集群,支持区域产业的差异化发展,是武汉创投的一大特色。正如上述政府引导基金人士所说,相比于国家级的产业投资基金,地方基金可以结合地区特点,更有利于实现产业集中化、提升投资效率。

2021年6月,150亿元的湖北高质量发展产业投资基金成立,管理人是国内知名投资机构洪泰基金。每经记者4月中旬向洪泰基金发送了采访函,其合伙人汤迎旭在回复中表示,武汉的创投发展特点与武汉的产业特点十分匹配。

“武汉创投行业的起步是源于武科投、光谷人才基金、光谷创投等一系列国资平台进行的科创扶植属性为主的投资。两者相辅相成使得武汉整体创投氛围务实且健康,企业融资需求能得到有效满足,且能使得投资市场尽量避免面对高额的估值泡沫,共同达成以金融工具促进企业发展的目标。”

湖北高质量发展产业基金落地于武汉经开区。和东湖高新区不同,这里是国内六大汽车基地之一,正在打造的“车谷资本岛”也是围绕汽车产业链在进行资本的引入与布局。

就像汤迎旭所介绍的,过去一年里,这只基金投资了华中地区最大的玻璃生产制造企业长利新材、氢燃料电池全产业链自主研发的国电投氢能、自动驾驶头部企业驭势科技等,“总的来说,我们希望通过多维度多手段的投资策略,达成促进武汉科技产业发展的核心目标”。

另一家在武汉经开区设立了产业基金的专业投资机构是交银国际。2020年,交银国际所属的交银集团与东风汽车集团在经开区发起设立了首期规模为16亿元的东风交银辕憬汽车产业股权投资基金,围绕武汉的支柱产业之一——汽车产业进行投资。

交银国际近日在书面回复记者采访时指出,一个区域的创投环境与产业发展潜力、相关政策支持力度、高新技术企业数量、人才储备等方面息息相关。交银国际表示,整体来看,武汉具有良好的创投环境,而2020年底武汉提出的“965”产业集群发展思路需要创投行业支持,也将为创投行业带来大量机会。

对头部机构吸引力不足?横亘在引导基金面前的两大难题

和国内很多主要城市的政府引导基金一样,在想要引入的资本方面,武汉的引导基金瞄准的也是TOP30的头部GP。

上述光谷金控基金业务负责人介绍道,扩容后的光谷创投引导基金在选择GP时,有三个方面会重点考虑:首先,要与武汉东湖高新区的产业结构高度契合,在这些产业有比较深厚的积累与认知;第二,希望引入全国头部,或是专注某个赛道并有实质性投资成绩的机构;第三,也倾向于和产业资本进行合作。

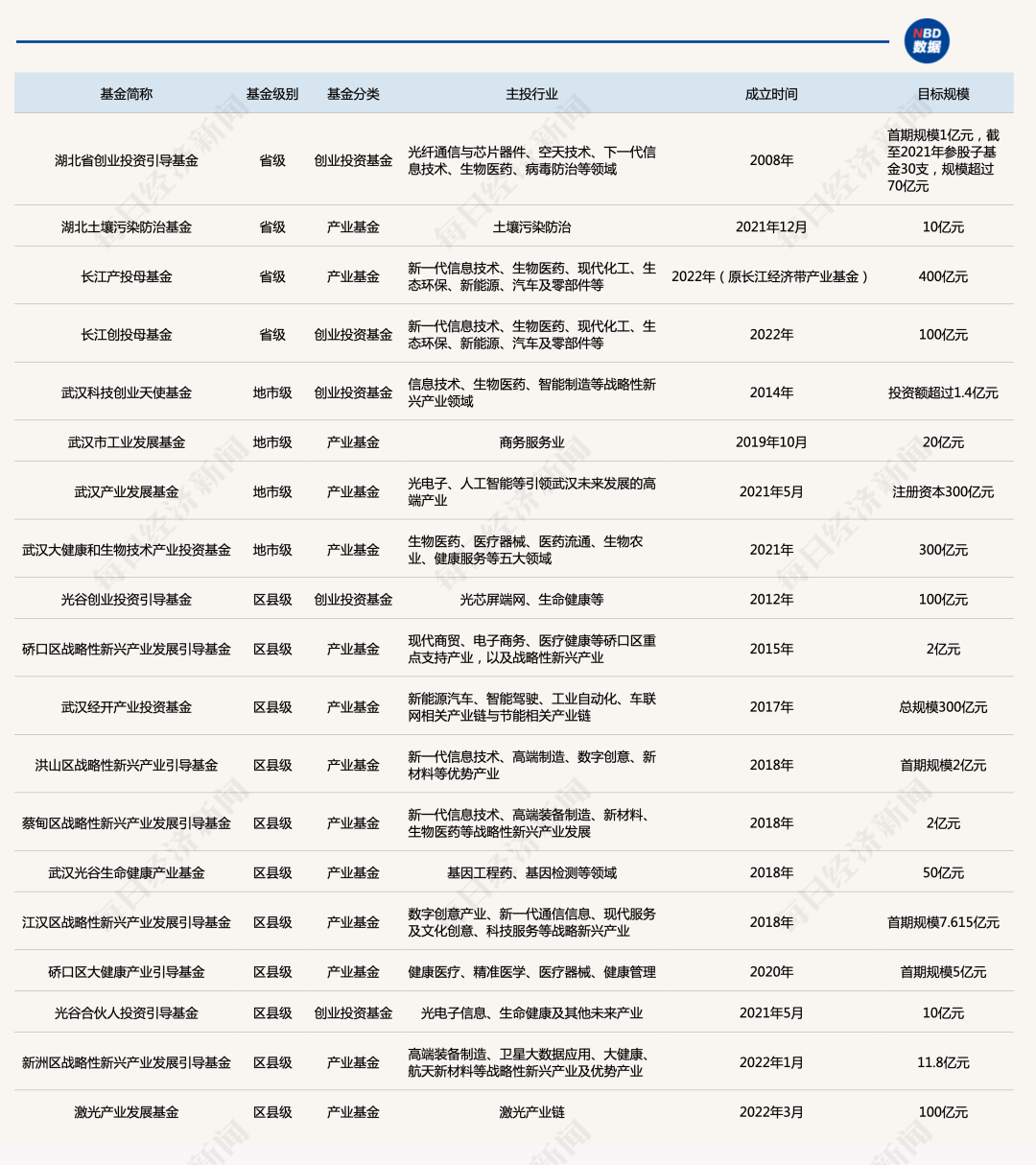

那么这些引导基金究竟吸引了哪些机构落地武汉?我们以原长江经济带产业基金的部分代表性子基金为例,来看看这只基金与其他机构合作的情况。

单从这份统计结果来看,可以发现,原长江经济带产业基金还是为武汉引入了不少产业资本,以及部分知名机构,相比之下前者的比例明显更高。

但另一方面我们也应该看到,整个PE/VC行业里还有大量的优秀机构并没有进入该基金的合作名单。其次,除了小米长江产业基金这种投资频率很高的个别基金外,不少子基金都并不活跃,甚至有的成立时间不长就已经注销。此外,在成立初期密集地投出了一系列子基金后,近几年来原长江经济带产业基金几乎停止了对外投资的动作,被整合之后带来的新弹药或许才能重新“激活”这只母基金。

事实上,政府引导基金在出资、落地基金的过程中也会遇到一些非常实际的问题。

光谷金控基金业务负责人对每经记者坦言,子基金募资难,以及母基金对规模比较大的单只子基金出资能力不足,是摆在很多引导基金面前的一道难题。

“首先,引导基金的出资比例是有限的,剩下的部分都需要管理机构自己从社会资本层面进行募资,这对于很多机构来说还是比较困难的。有时因为这个问题,导致我们的钱也没法顺利出资,一只子基金前后需要大半年时间才能落地。其次,很多头部机构单只基金的规模就在30亿~50亿元,由于出资限额的原因,单只引导基金的出资能力达不到20%的出资要求,只能和其他引导基金打配合战、大家一起出资。这可能是很多母基金在发挥招商引资作用过程中都会遇到的问题。”

也正因如此,今年光谷创投引导基金将总规模扩容至100亿元,通过母基金的杠杆放大作用,更好地满足东湖高新区企业的融资需求。

上述负责人还表示,未来光谷创投引导基金的发展方向是把引导基金的社会效应与经济效益结合起来,比如做一个更市场化的母基金,“还是要通过市场的手段来解决,所以这种方式可能是最合理的”。

“城市投行”蔚然成风,武汉应从何处破局

过去,中部六大省会城市之间的“你追我赶”向来激烈。现在的竞争又多了一条:谁才是中部地区的风投之王、创投中心?

合肥和长沙在创投领域已经有很多成功的案例,不再过多赘述。我们可以把目光投向郑州:2021年,郑州市级累计设立政府投资母基金3只,总规模303亿元,参股各类子基金18只,总规模573亿元,累计投资各类项目161个,带动社会投资超千亿。对于母基金和创投基金能在助力产业集群、经济高质量发展方面所发挥的作用,这几个城市显然都有着深刻的认知。

不仅如此,今年以来,母基金在全国都呈现爆发之势。股权投资市场上很少听到VC或者PE新一期基金成功募资的消息,但百亿级母基金设立的声音却是一浪高过一浪。根据每经记者的不完全统计,今年以来,全国有近20家百亿母基金设立,“城市投行”的模式蔚然成风。

对此,西南财经大学中国金融研究中心副教授潘席龙在书面回复记者采访时表示,省、市及县大量设立大型母基金,最主要的目标无非是招商引资,“以母引子、以子投资、促进产业发展”。因此,判断是否起到了希望的作用、达到了预期效果,就要看是不是真的引来了大量高质量的、专业的基金团队,是否通过这些团队把政府的引导基金杠杆化放大了、是否真正投资到了好的企业、好的项目,是否带动了本地经济的高质量发展。

他坦言,各地都在设立巨量规模的母基金,也意味着对好的GP来讲,钱越来越不是问题。“地方政府的非财务竞争力,比如金融环境、商业环境、法律环境、自然环境、政府效能、开放程度、信誉度等,可能会越来越重要”。

具体到武汉母基金的频繁动作,汤迎旭则认为这传递出一个信号,那就是武汉金融市场的管理部门正在逐步熟悉通过母基金这一金融工具,传递对于实业产业的指导和影响。这一方法将有效撬动市场化投资机构的专业能力,也将进一步放大国资资金的使用效率,最终体现在对于创新型企业的精准扶植上,无疑会促进本地的创业环境更加完善。

而在交银国际看来,各地政府都在积极发展创投行业,尤其是沿海部分城市市场机制更加灵活。武汉要吸引更多创投机构入驻,政府自身应该从扶持政策和母基金配套投资等方面进一步优化创投环境。

该机构同时建议,相关部门组织协调当地的大型企业集团作为产业资本参与到各类基金设立中来。“产业资本和财务性资本的有机结合,一方面有利于提高基金的资源挖掘和风险防控能力,另一方面有利于传统产业集团布局创新技术领域实现转型发展,同时也能够为被投企业更好地赋能。”